公司之间投资分红,是否征收企业所得税?如何填报所得税申报表?

关于分红是否免征所得税

答复:

只有居民企业之间直接投资取得的投资分红才享受免征企业所得税的优惠。

若是个独企业或者合伙企业对外投资取得的投资分红不享受免征所得税的优惠。

参考:

1.《国家税务总局关于〈关于个人独资企业和合伙企业投资者征收个人所得税的规定〉执行口径的通知》(国税函〔2001〕84号)文件规定:个人独资企业和合伙企业对外投资分回的利息或者股息、红利,不并入企业的收入,而应单独作为投资者个人取得的利息、股息、红利所得,按“利息、股息、红利所得”应税项目计算缴纳个人所得税。

2.《中华人民共和国企业所得税法》(中华人民共和国主席令第63号)第二十六条第(二)项规定:符合条件的居民企业之间的股息、红利等权益性投资收益;

3. 《中华人民共和国企业所得税法实施条例》(中华人民共和国国务院令第512号)第八十三条规定:企业所得税法第二十六条第(二)项所称符合条件的居民企业之间的股息、红利等权益性投资收益,是指居民企业直接投资于其他居民企业取得的投资收益。企业所得税法第二十六条第(二)项和第(三)项所称股息、红利等权益性投资收益,不包括连续持有居民企业公开发行并上市流通的股票不足12个月取得的投资收益。

关于分红季度预缴所得税的填报

答复:

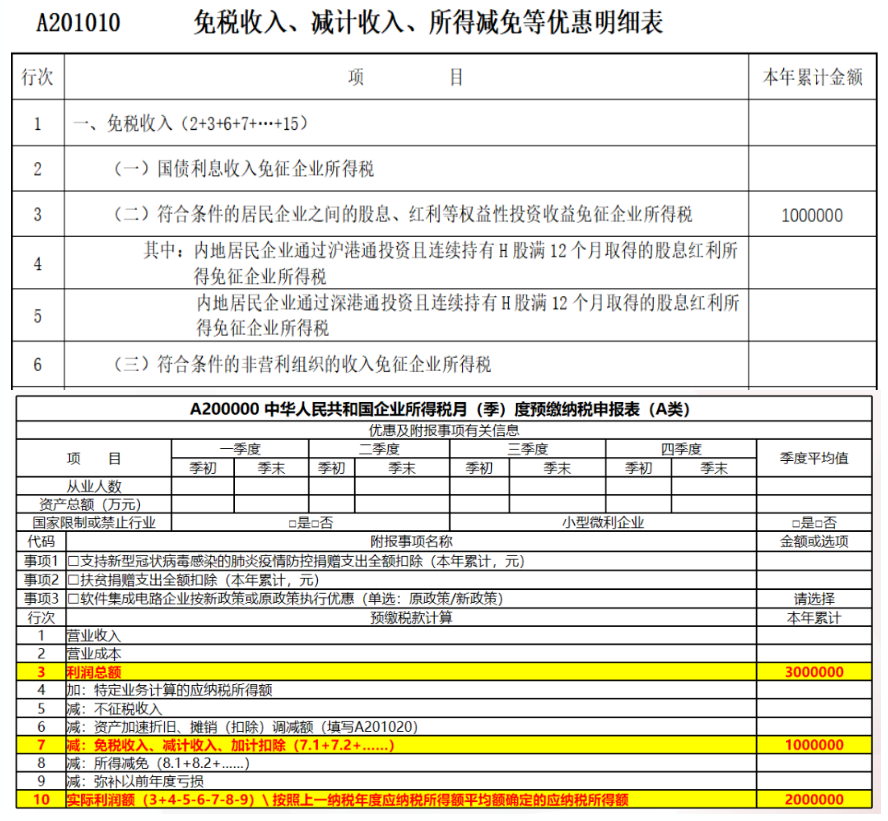

由于居民企业之间直接投资取得的投资分红100万元享受免征企业所得税,季度填报企业所得税的时候就可以预缴享受。季度预缴时这样填报申报表:

关于分红年度所得税汇缴的填报

答复:

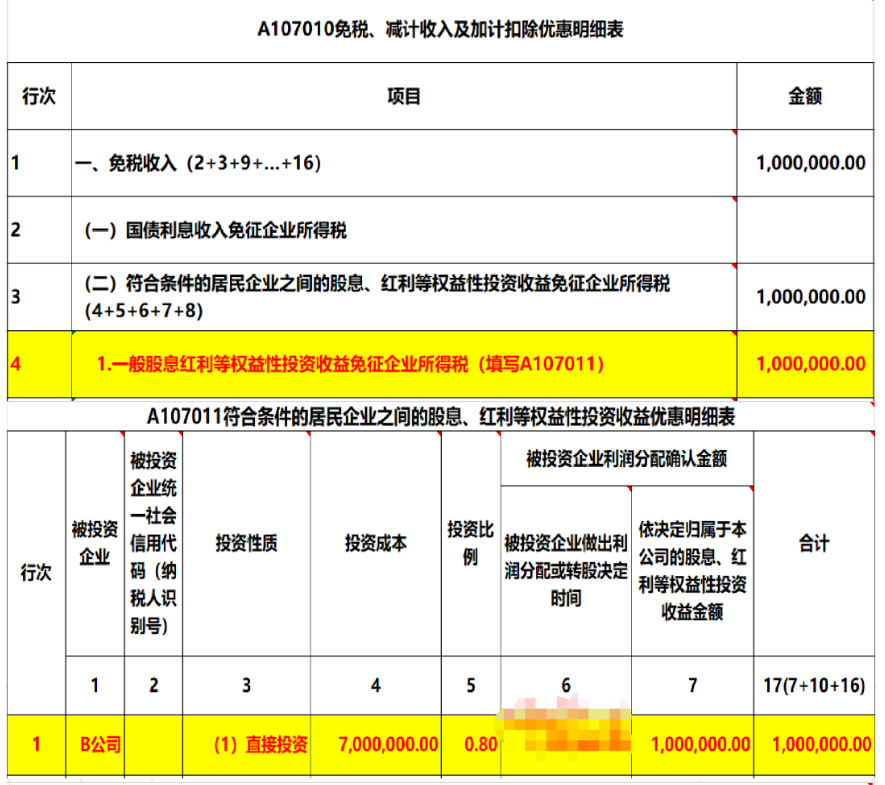

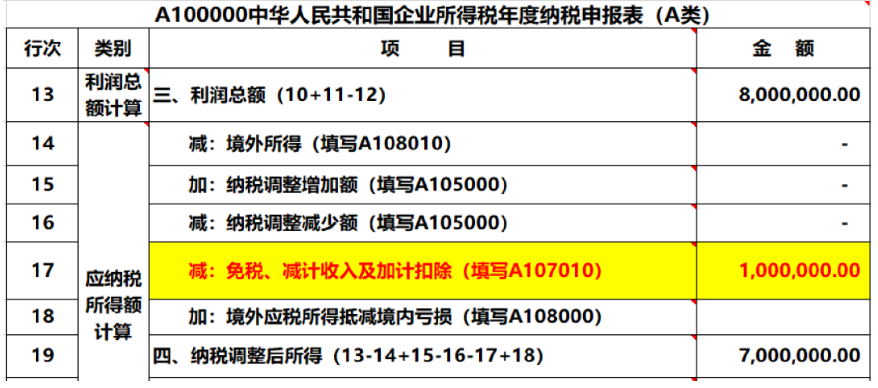

关于居民企业之间股息红利等投资收益免征企业所得税汇缴申报的填写:

(1)企业发生投资收益(包括持有及处置收益)如有税会差异,一般情况下通过《投资收益纳税调整明细表》(A105030)调整。

(2)企业发生持有期间投资收益,如无税会差异并按税法规定为减免税收入的不在《投资收益纳税调整明细表》(A105030)调整,在《符合条件的居民企业之间的股息、红利等权益性投资收益优惠明细表》(A107011)填报。

参考一:

《投资收益纳税调整明细表》(A105030)

本表反映纳税人发生投资收益,由于会计处理与税收规定不一致,需要进行纳税调整的项目和金额情况。

参考二:

《国家税务总局关于贯彻落实企业所得税法若干税收问题的通知》(国税函〔2010〕79号):四、关于股息、红利等权益性投资收益收入确认问题

企业权益性投资取得股息、红利等收入,应以被投资企业股东会或股东大会作出利润分配或转股决定的日期,确定收入的实现。

素材来源:郝老师说会计

- 7220 人看过