一般纳税人购进农产品,如何抵扣进项税额?

纳税人购进农产品,取得一般纳税人开具的增值税专用发票或海关进口增值税专用缴款书的,以增值税专用发票或海关进口增值税专用缴款书上注明的增值税额为进项税额;从按照简易计税方法依照3%征收率计算缴纳增值税的小规模纳税人取得增值税专用发票的,以增值税专用发票上注明的金额和9%的扣除率计算进项税额;取得(开具)农产品销售发票或收购发票的,以农产品销售发票或收购发票上注明的农产品买价和9%的扣除率计算进项税额。

2019年4月1日以后,纳税人领用农产品用于生产或委托加工13%税率的货物,统一按照1%加计抵扣,不再区分所购进农产品是在4月1日前还是4月1日后。

纳税人从批发、零售环节购进适用免征增值税政策的蔬菜、部分鲜活肉蛋而取得的普通发票,不得作为计算抵扣进项税额的凭证。

取得一般纳税人开具的增值税专用发票(海关进口增值税专用缴款书可参照)

某企业是增值税一般纳税人,2021年11月1日从水果经销商(一般纳税人)处购买水果,取得了一张9%的增值税专用发票,注明金额10000元,税额900元。

解析:根据现行增值税政策规定,2019年4月1日后,纳税人购进农产品,在购入当期,应遵从农产品抵扣的一般规定,按照9%计算抵扣进项税额。因此,在申报所属期为11月份的申报表时,按发票注明的税额填报可抵扣进项税额:10000×9%=900(元),填写在增值税纳税申报表附表二第2栏。(如下图所示)

从按照简易计税方法依照3%征收率计算缴纳增值税的小规模纳税人取得增值税专用发票

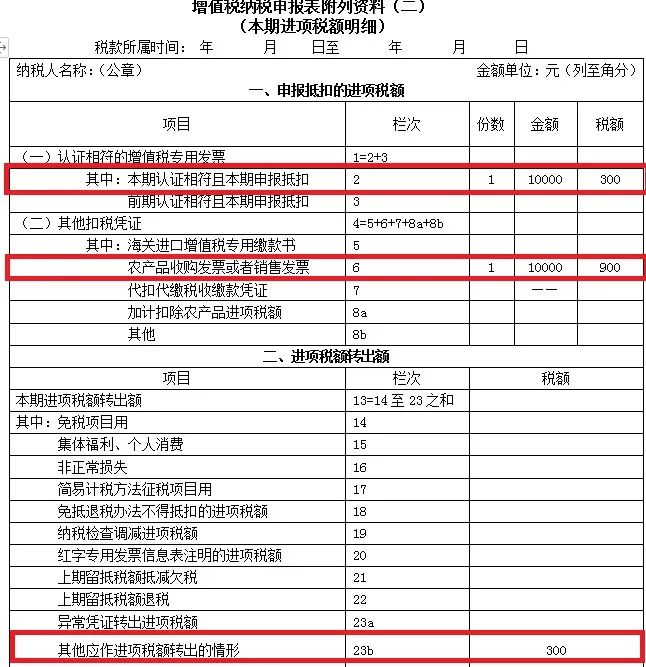

某企业是增值税一般纳税人,2021年11月1日从水果经销商(小规模纳税人)处购买水果,取得了一张3%的增值税专用发票,注明金额10000元,税额300元,当期可以进项抵扣的金额是多少,如何申报填写?

解析:在申报所属期为11月份的申报表时,对应的3%增值税专用发票未抵扣认证的填写在增值税纳税申报表附表二第6栏,已抵扣认证的填写附表二第2栏、第6栏和23b栏(如下图所示)。

取得农产品收购发票或销售发票(以农产品销售发票为例)

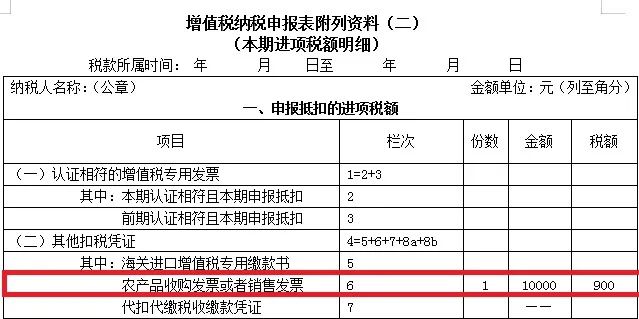

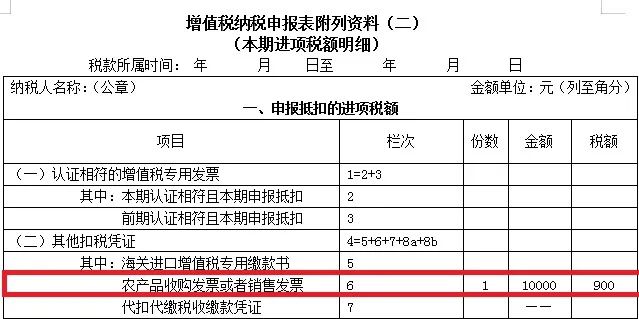

某企业是增值税一般纳税人,2021年11月1日从农户王某处购买水果,取得了一张税务机关代开的免税普通发票,票面金额10000元,当期可以进项抵扣的金额是多少,如何申报填写?

解析:在申报所属期为11月份的申报表时,按票面金额乘以9%抵扣进项税额:10000×9%=900(元),填写在增值税纳税申报表附表二第6栏(如下图)。

购进农产品用于生产或者委托加工13%税率货物适用加计抵扣

若某企业是增值税一般纳税人,2021年11月1日从水果经销商(一般纳税人)处购买水果,取得了一张9%的增值税专用发票,注明金额10000元,税额900元。企业于所属期11月申报抵扣900元,若企业于12月全部用于生产水果罐头,水果罐头的税率为13%,企业应如何填写增值税纳税申报表加计抵扣部分?

解析:如果购进农产品用于生产或者委托加工13%税率货物,则在生产领用当期,再加计抵扣1%。申报所属期12月份的申报表时,按照发票注明的金额×1%计算可抵扣进项税额:10000×1%=100(元),填写在增值税纳税申报表附表二第8a栏。(如下图所示)

来源:宁海税务

- 798 人看过