税控系统升级了,增值税5%→1.5%,10月1日起,税率栏又添新成员

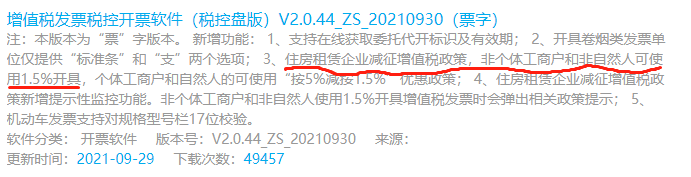

税控开票系统升级了。

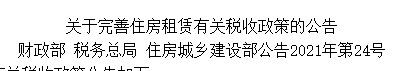

1、住房租赁企业减征增值税政策,非个体工商户和非自然人可使用1.5%开具

2、个体工商户和自然人的可使用“按5%减按1.5%”优惠政策

这是为了配合10月1日开始执行的对住房租赁企业而升级的,增加了1.5税率栏开票方式。

如果你是住房租赁企业(按规定向住房城乡建设部门进行开业报告或者备案的从事住房租赁经营业务的企业),如果你向个人(包括个体)出租了住房或保障性租赁住房,那么你可以减按1.5%缴纳增值税。

发票开具方面,开具1.5%的增值税发票。

所以,从10月1日起,我们发票税率栏显示又增加新成员了。

看看下面这些发票的税率栏,你都见过吗??

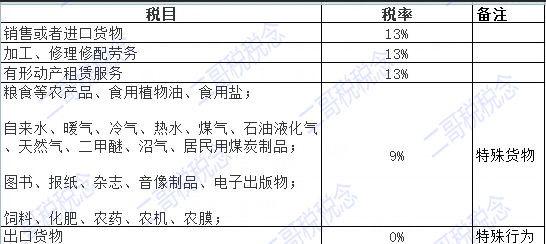

1.税率栏显示13%

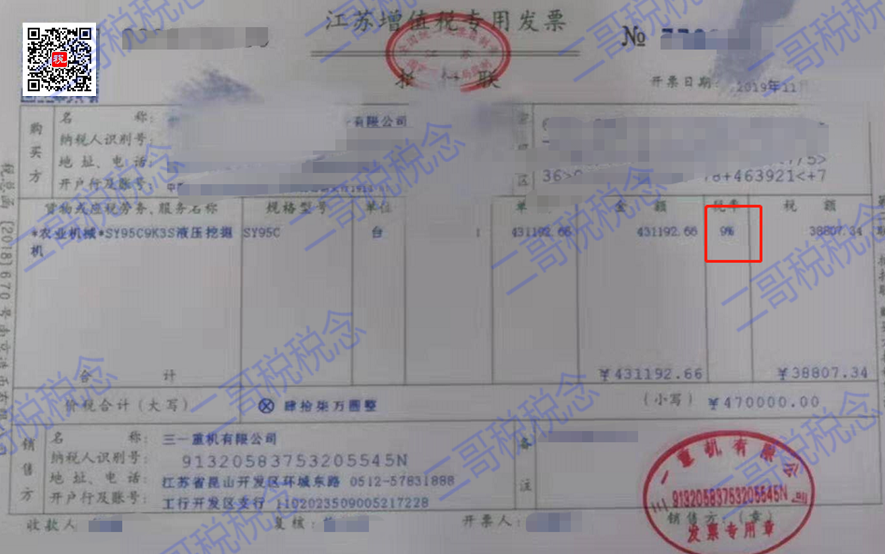

13%,一般纳税人销售货物、修理修配劳务、有形动产租赁服务或者进口货物。看似比较散乱,但是从记忆角度,我们可以找一些规律,13%的税率基本都是和货物相关的,比如货物的销售、货物的加工、修理修配、货物的租赁、货物的进口。

所以,我们可以这样来记忆,但凡货物相关的一些行为,除特殊货物或者特殊货物的特殊行为外,都使用13%的税率。

特殊情况主要有下面:

1、涉及货物的这种特殊行为,那就是出口,税率0%。

2、这类23类特殊货物销售或进口行为,税率9%。

粮食等农产品、食用植物油、食用盐;

自来水、暖气、冷气、热水、煤气、石油液化气、天然气、二甲醚、沼气、居民用煤炭制品;

图书、报纸、杂志、音像制品、电子出版物;

饲料、化肥、农药、农机、农膜;

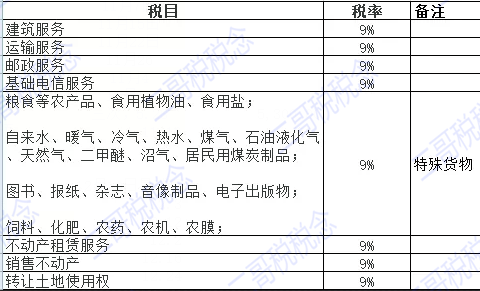

2.税率栏显示9%

9%,纳税人销售交通运输、邮政、基础电信、建筑服务、不动产租赁服务,销售不动产,转让土地使用权,销售或者进口23类货物,税率为9%

9%的税率,基本就是正列举了,只要记住这些就行。

9%的税率主要和货物没有太大关系,大部分都是涉及销售服务、无形资产中的土地使用权转让、不动产的。

当然,不是所有的服务都是9%税率。

1、有形动产的租赁服务,它适用13%

2、除了9%正列举的服务和有形动产的租赁服务的其他服务,适用6%。

3、境内单位和个人跨境销售国务院规定范围内的服务、无形资产,税率为0%。

9%也不是完全不涉及货物,我们23类的货物销售或进口行为,就适用9%的税率。

3.税率栏显示6%

6%主要就是适用于销售服务、销售无形资产的。

除了9%正列举的服务,动产的租赁服务外的其他服务。比如增值电信服务,金融服务,租赁服务以外的现代服务,生活服务、

除转让土地使用权的其他销售无形资产行为。

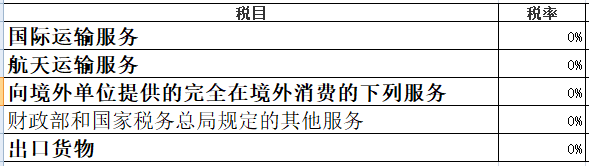

4.税率栏显示0%

纳税人销售零税率货物在税法规定具有纳税的义务,但由于规定税率为零,纳税人无税可纳。纳税人销售零税率货物既然有纳税义务,同样具有抵扣税额的权利,从形式上表现为退给纳税人在各个流转环节已缴纳的税款。

零税率比免税更优惠。

零税率是指对规定的出口货物和应税服务除了在出口环节不征税外,还要对该产品和应税服务在出口前已缴纳的增值税进行退税,使该出口货物及应税服务在出口时完全不含增值税,从而以无税产品进入国际市场。

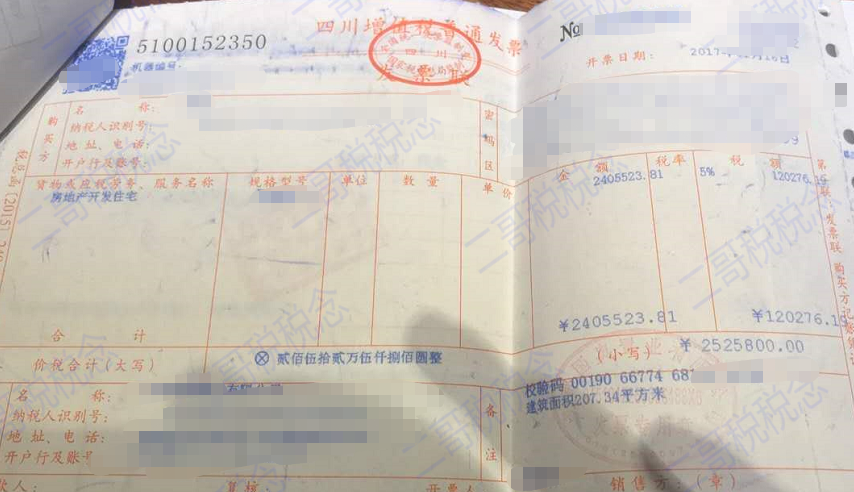

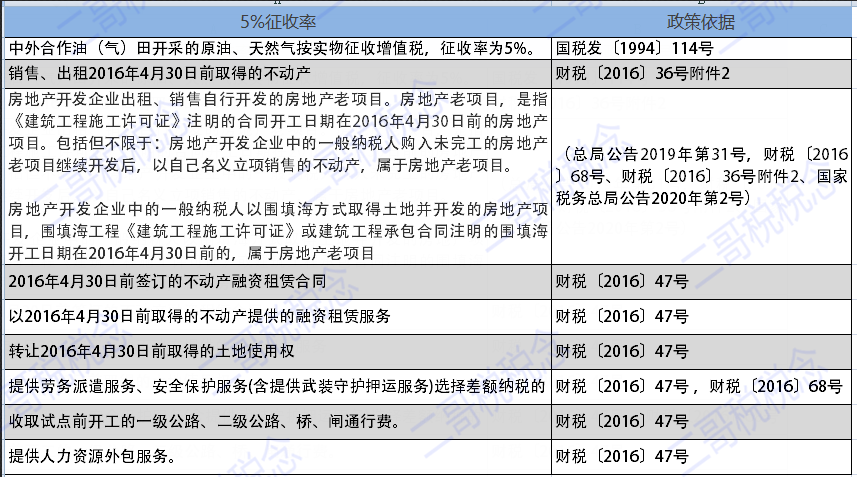

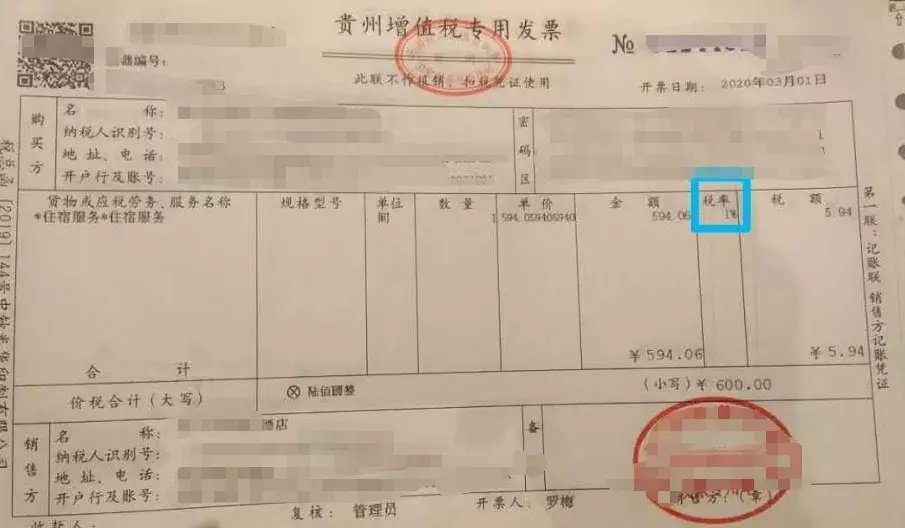

5.税率栏显示5%

5%为征收率。这种主要适用简易计税方法计税且允许全额开票的。比如出租或出售不动产(不含自然人和个体工商户出租住房);房地产开发企业销售自行开发的房地产老项目;车辆停放服务、高速公路以外的道路通行服务(包括过路费、过桥费、过闸费等);转让土地使用权等。

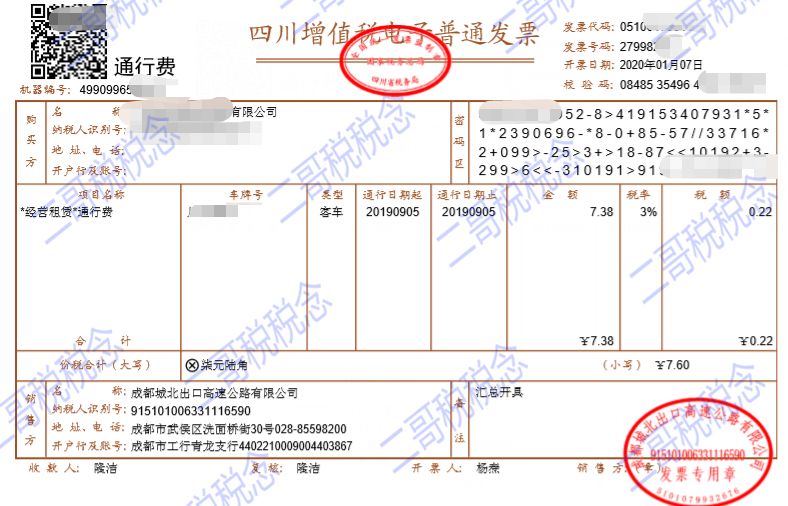

6.税率栏显示3%

小规模纳税人或一般纳税人发生除上述四种5%征收率以外的其他允许简易的应税行为。3%的项目比较多,如果你收到3%税率栏的发票,一定要注意查看销售方是否有可能按3%征收率征税。

比如,《关于全面推开营业税改征增值税试点的通知》(财税[2016]36号)附件2中关于不动产经营租赁服务的规定确定:公路经营企业中的一般纳税人收取试点前开工的高速公路的车辆通行费,可以选择适用简易计税方法,减按3%的征收率计算应纳税额。

如果判断销售行为是不可以简易的,取得3%发票那么就属于不合规发票。

7.税率栏显示1.5%

(注:目前没找到最新的开具出来的发票,大家如果有最新发票开具的,可以给二哥发个,二哥微信号:egssn1)

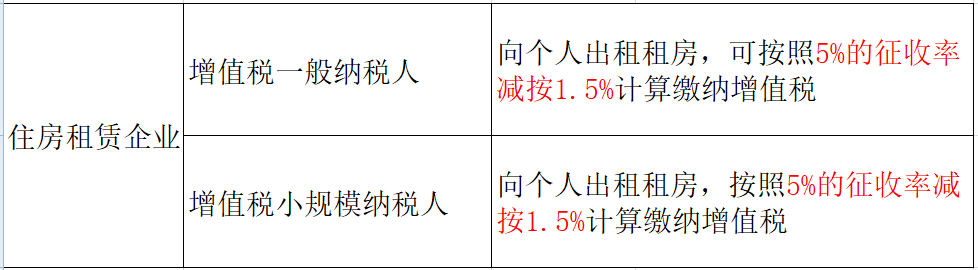

10月1日开始有个关于租房租赁的新政策开始执行。

这个政策主要就是支持住房租赁企业的。

什么是租房租赁企业,文件也有明确表述:住房租赁企业,是指按规定向住房城乡建设部门进行开业报告或者备案的从事住房租赁经营业务的企业。

所以这个政策和大部分企业没有关系,那到底如何支持住房租赁企业呢?

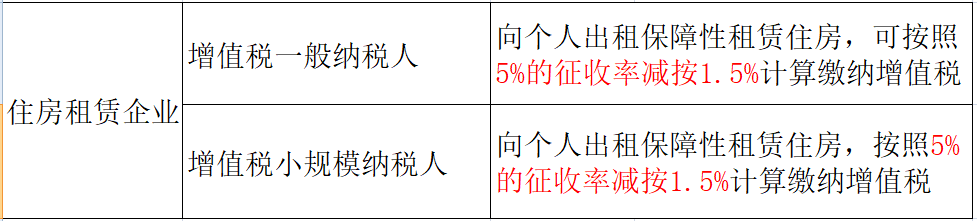

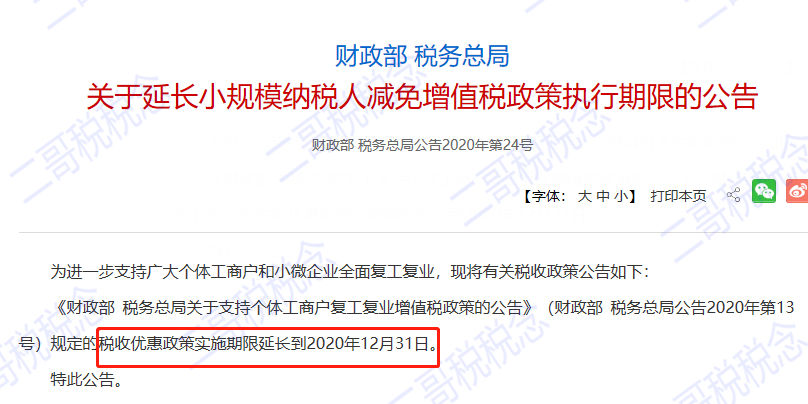

8.税率栏显示1%

1%目前执行期间到12月31日。仅限于小规模纳税人,一般纳税人简易计税没有1%的征收率。

2020年疫情下,国家出台了一系列优惠政策。

【财政部 税务总局公告2020年第13号】 财政部 税务总局关于支持个体工商户复工复业增值税政策的公告把湖北地区以外的小规模纳税人的征收率从3%降低到1%。

后面,【财政部 税务总局公告2020年第24号】 财政部 税务总局关于延长小规模纳税人减免增值税政策执行期限的公告又对这一政策进行了延期,1%的征收率执行到2020年12月31日。

2021年呢,1%政策继续延续。财政部、税务总局公告2021第7号将政策延续到了2021年12月31日。

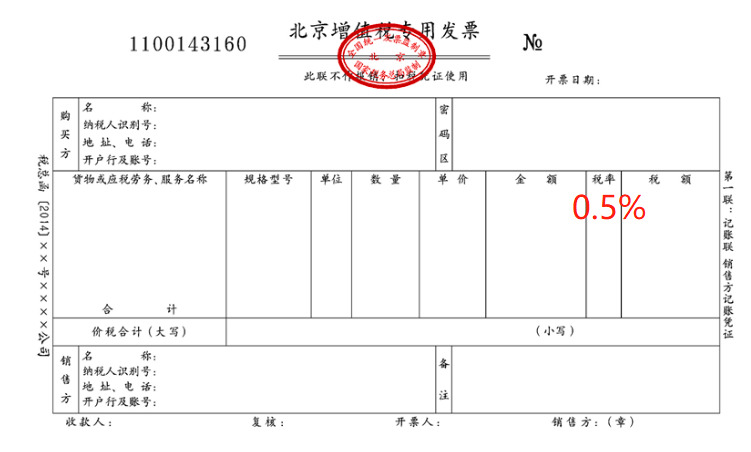

9.税率栏显示0.5%

(注:目前没找到最新的开具出来的发票,大家如果有最新发票开具的,可以给二哥发个,二哥微信号:egssn1)

自2020年5月1日至2023年12月31日,从事二手车经销的纳税人销售其收购的二手车,由原按照简易办法依3%征收率减按2%征收增值税,改为减按0.5%征收增值税。

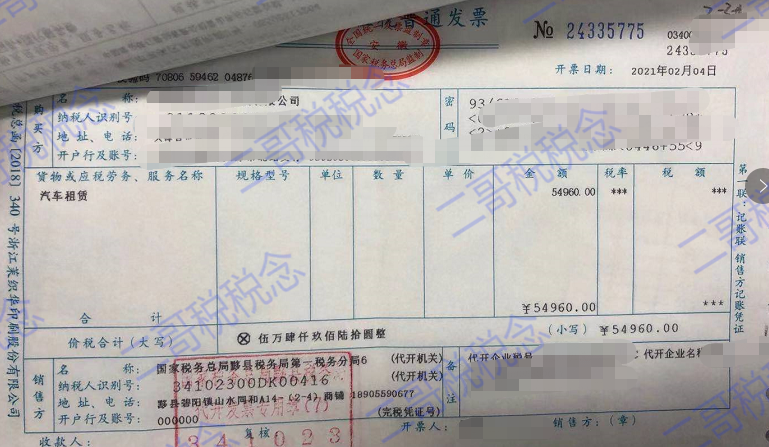

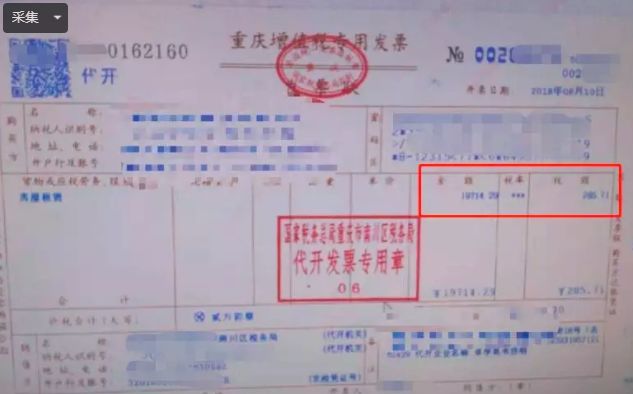

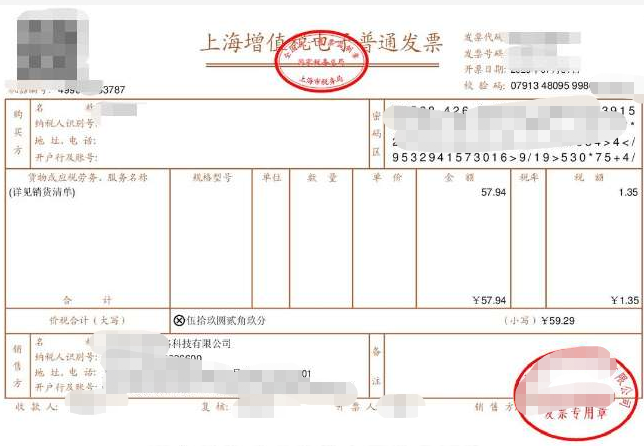

10.税率栏显示***。

三种可能,一是税额栏也显示「***」,表示对方免征增值税,目前一般是代开的发票是免税会这样显示。

这张代开的增值税普通发票就是这一种情况。月租金未超过15万,免征增值税,代开了一张免税普通发票,税务局代开的免税发票,税率栏是***。

这张代开的增值税普通发票就是这一种情况。月租金未超过15万,免征增值税,代开了一张免税普通发票,税务局代开的免税发票,税率栏是***。

这张是自然人销售免税农产品在税务局代开的免税发票。

这张是小规模纳税人,申请代开增值税普通发票,月销售额未超过15万发票样式。

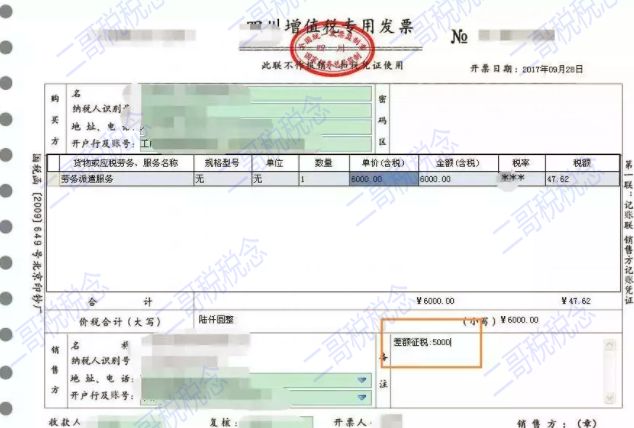

二是税额栏有数,备注栏显示「差额征税」,表示对方选用了差额开票功能;比如劳务派遣业务。

三是税额栏有数,备注栏显示不动产的详细地址,属于个人出租住房,按5%的征收率减按1.5%计算应纳税额情形。

个人出租住房适用优惠政策减按1.5%征收,税务机关代开增值税专用发票时,通过新系统中征收率减按1.5%征收开票功能,录入含税销售额,系统自动计算税额和不含税金额。

上面这张代开的增值税专用发票就是这种情况。

应纳税款=含税销售额÷(1+5%)×1.5%

=20000/(1+5%)×1.5%

=285.71

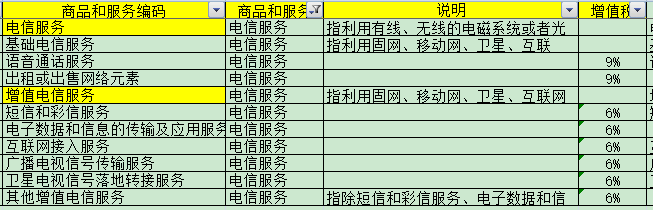

11.税率栏显示*。

属于电信公司提供电信服务。

电信行业的业务是多税率的,而且在目前实际情况来看,在申请开具电子发票时候,电信运营商的收入结构还尚未确定,也就是说多少金额适用多少的税率他们也不知道,很简单的例子就是你充值电话费开票,别人没法给你区分那些是6%,那些是9%,也就没法给你价税分离的开具发票。

这种*号的运营商电子发票符合国税总局相关业务及技术规范,可以通过国家税务局全国增值税发票查验平台进行查验,是正规的增值税普通发票。税率为“*”是由于国家税务局特许运营商电子发票不做价税分离,不是免税业务,不影响收票方正常使用。

这种*号的运营商电子发票符合国税总局相关业务及技术规范,可以通过国家税务局全国增值税发票查验平台进行查验,是正规的增值税普通发票。税率为“*”是由于国家税务局特许运营商电子发票不做价税分离,不是免税业务,不影响收票方正常使用。

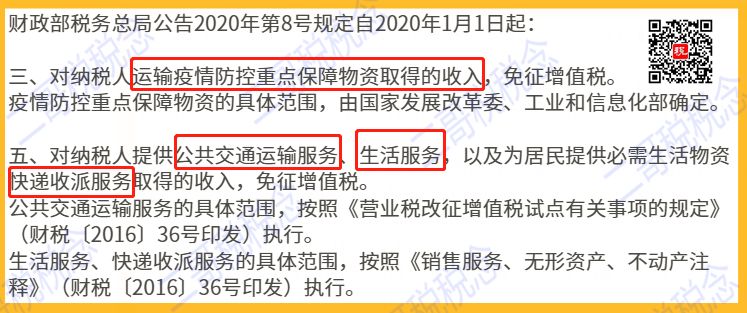

12.税率栏显示免税。

免税实际上就是本身属于应税范围,但是国家处于鼓励和支出特定行业或者特定纳税主体,给了免税的政策优惠。

比如,《增值税暂行条例》规定农业生产者销售的自产农产品免征增值税。

《实施细则》规定农业,是指种植业、养殖业、林业、牧业、水产业。农业生产者,包括从事农业生产的单位和个人。农产品,是指初级农产品,具体范围由财政部、国家税务总局确定。

上述发票属于农业生产者自产自销的自产农产品,所以适用免税政策。开具了免税增值税发票。

还比如2020年为支持抗疫出台的免税优惠政策。

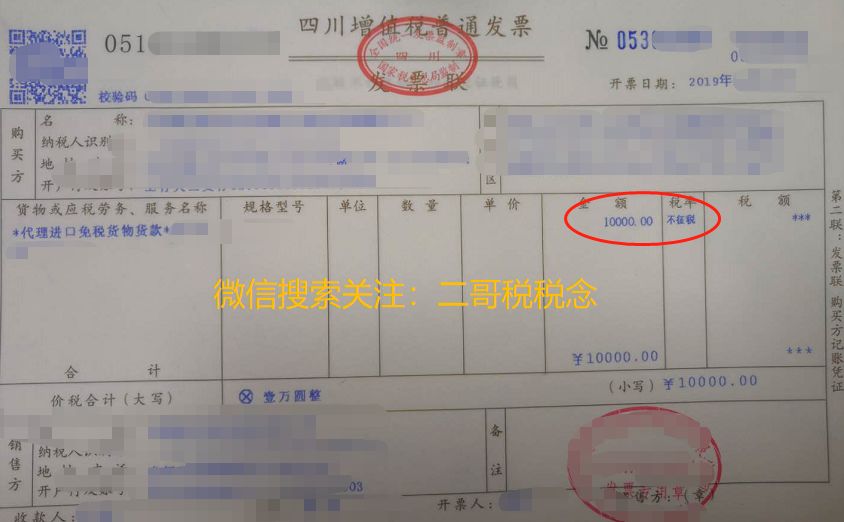

13.税率栏显示不征税。

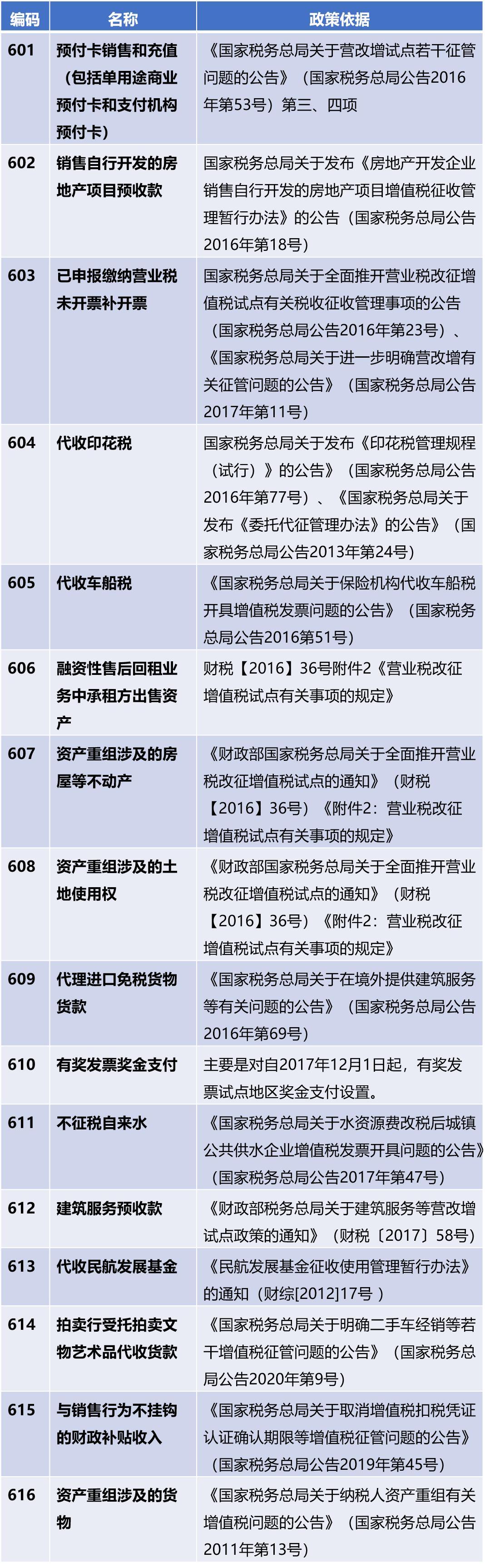

特定情形,目前一共16类,编码为601~616

对于不征税项目收到的款项一贯的认识是不开具发票,《国家税务总局关于营改增试点若干征管问题的公告》(国家税务总局公告2016年第53号)的出台改变了惯性思维,增加6“未发生销售行为的不征税项目”,用于纳税人收取款项但未发生销售货物、应税劳务、服务、无形资产或不动产的情形。

目前,发票开票系统已将编码6“未发生销售行为的不征税项目”增加到16项。

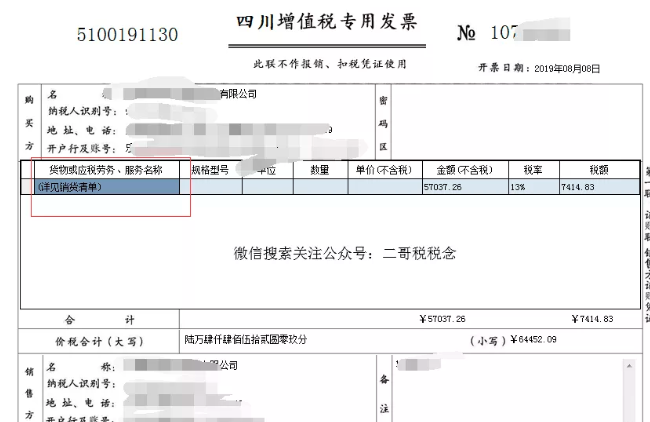

14.税率栏显示空白。

为什么这张清单发票的税率栏是空白?是不是所有清单发票的税率栏都是空白?

这个肯定不是的,正常是清单上的货物或应税劳务、服务是多少税率,发票上就展示多少税率。

但是,如果不同税率混开,那么发票票面上金额和税额就没有对应关系,这个时候清单税率栏就是空白。

来源:二哥税税念

- 850 人看过