地铁发票有3%也有9%,能不能抵扣,按哪个抵扣?

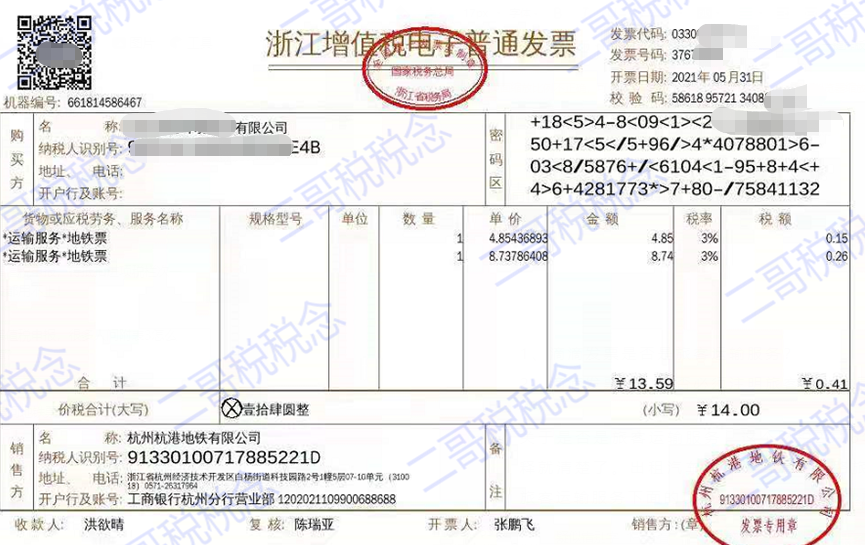

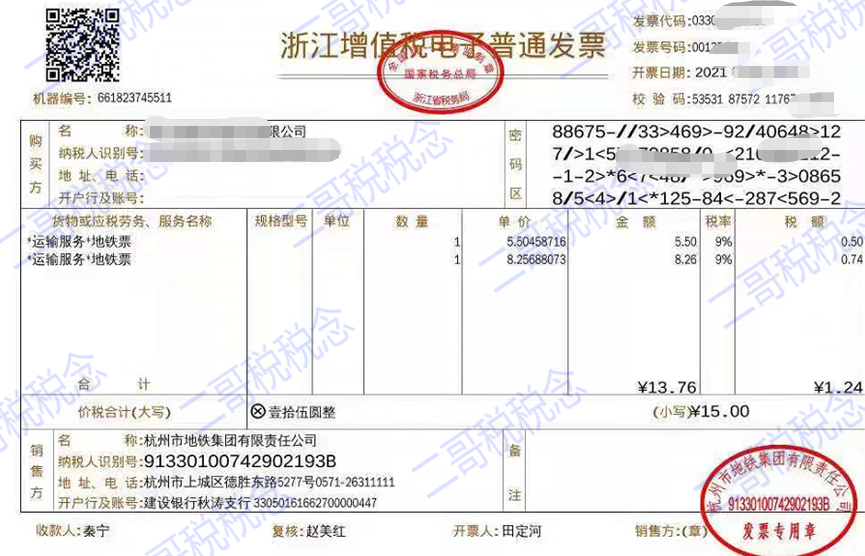

有读者朋友取得两张地铁发票,是员工出差的费用,问是否可以抵扣增值税?

首先,我们看到这两张发票都是增值税普通发票。

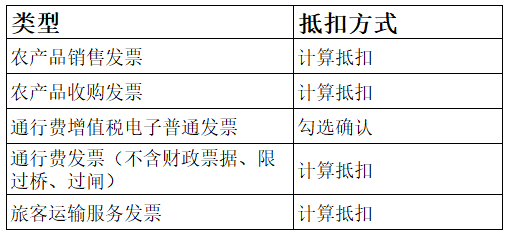

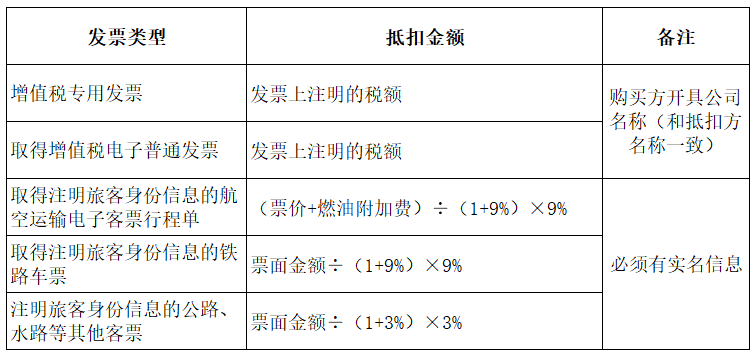

我们知道对于抵扣凭证来说,本身增值税普通发票除了特殊情况,并不能作为抵扣凭证,几种特殊情况也是明确的。

那就是以增值税普通发票为载体开具的农产品收购、销售发票;通行费电子普通发票;旅客运输服务发票等,具体如下:

所以,对于大家取得的增值税普通发票能不能抵扣的问题,你首先只能看是否是属于上述可以抵扣的增值税普通发票的类型范围。

那么具体我们来分析一下,很显然,地铁发票并不是农产品收购、销售,也不是通行费发票(通行费是针对车辆通行收取的费用)

那么最后就是看看旅客运输发票了。

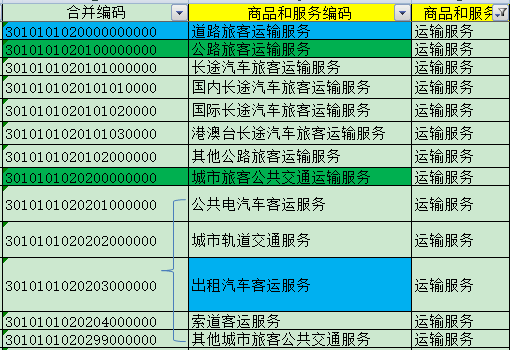

地铁发票是否是旅客运输服务?

关于是否是旅客运输服务,这个财税2016年36号文附件1注释就清楚了。出租汽车客运服务属于陆路旅客运输服务-道路旅客运输服务下面的项目,地铁运行属于城市轨道交通运费,自然也是提供的旅客运输服务。

目前可以抵扣的各类旅客运输服务到底如何计算和申报?

1、取得增值税专用发票。

勾选确认后,应该填写到第1、2、35栏次去申报抵扣。同时还要统计填写到第10栏。

2、取得增值税电子普通发票的

以发票上注明的税额申报抵扣。

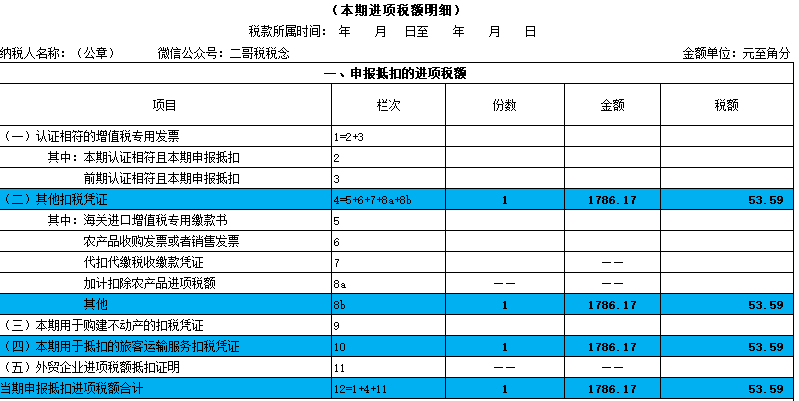

这张滴滴的出租车电子发票,我们可以直接按照票面税额53.59进行抵扣。

申报就这样填写:

3、取得注明旅客身份信息的航空运输电子客票行程单。

按照下列公式计算进项税额:

航空旅客运输进项税额=(票价+燃油附加费)÷(1+9%)×9%

这张航空运输电子客票行程单,可以抵扣的税额

=(670+30)/1.09*0.09=57.80

申报表填写如下:

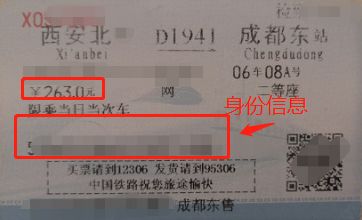

4、取得注明旅客身份信息的铁路车票的

按照下列公式计算的进项税额:

铁路旅客运输进项税额=票面金额÷(1+9%)×9%

这张铁路车票,可以抵扣的税额

=263/1.09*0.09=21.72

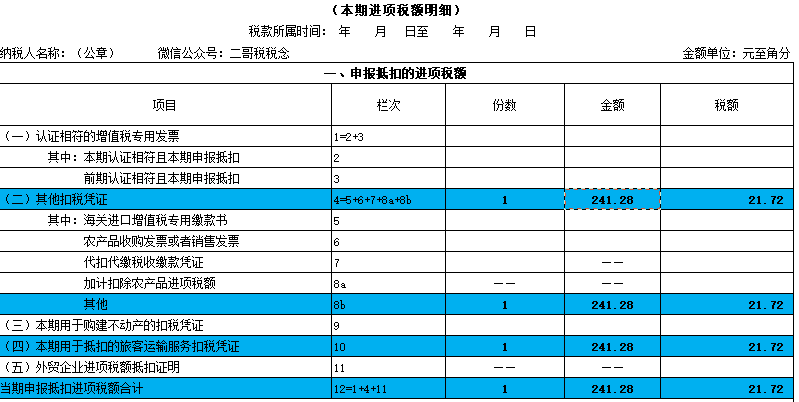

申报填写如下:

5、取得注明旅客身份信息的公路、水路等其他客票

按照下列公式计算进项税额:

公路、水路等其他旅客运输进项税额=票面金额÷(1+3%)×3%

那么这张发票可以抵扣的税额=

30/1.03*0.03=0.87

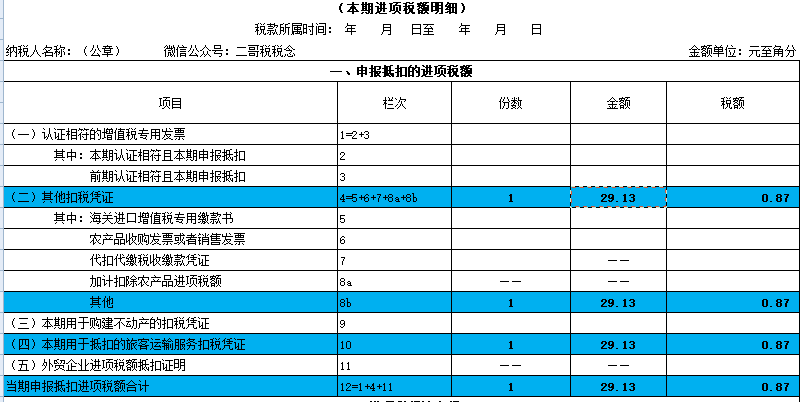

申报填写如下:

所以,取得的地铁增值税电子普通发票是可以抵扣的,直接按照发票上注明的税额填写申报表即可。

当然最后二哥还是要补充一句,如果用于个人消费等不能抵扣的项目自然也是不能抵扣的,前文的前提条件是企业员工正常的出行费用,属于企业的支出发生的出行费用。

为什么地铁发票有3%,又有9%呢?

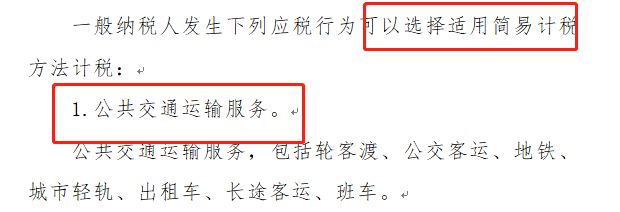

这个也很好理解,作为运输服务,一般税率就是9%,而地铁运输又属于公共交通运输服务,按规定有简易计税政策,简易计税是3%。

来源 :二哥税税念

- 3920 人看过