餐饮行业会计必看!学会这5步,轻松掌握合理避税

1

分清营业执照的类型

营业执照,也就是工商局给企业、个体经营者准许从事某项生产经营活动的证件。也就是只要你是做生意的,有盈利性质的,都需要办理营业执照,否则视为无证经营。

其营业执照上的类型具体分为如下:

1、个体工商户

2、个人独资企业

3、有限责任公司

4、股份有限责任公司

5、合伙企业

不同类型的企业可以选择的税收优惠政策也有不同的。比如:合伙企业是缴纳个人所得税,与有限公司的企业所得税有区别的;股份有限责任公司与有限公司的税收相同等。

2

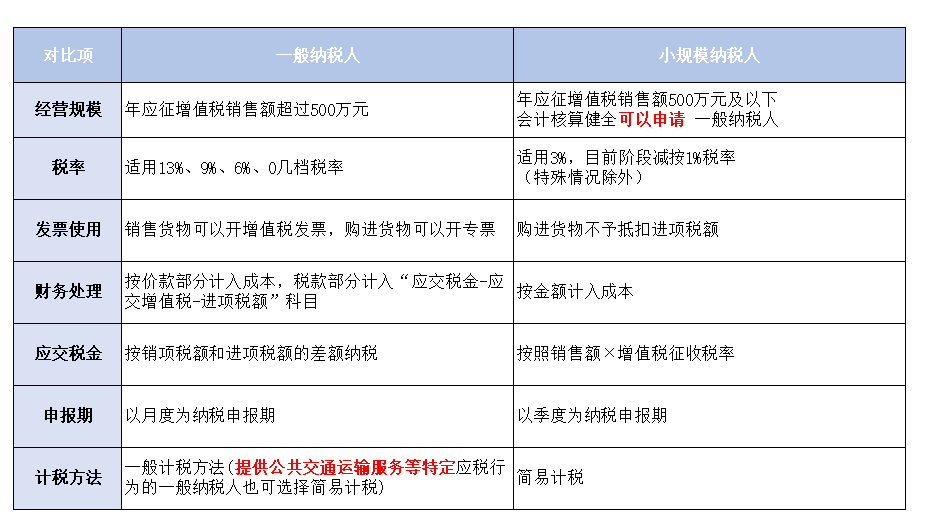

分清增值税纳税人类型

增值税纳税人类别即根据纳税人的经营规模以及会计核算的健全程度不同,可分为小规模纳税人和一般纳税人。如:销售额划分。

小规模纳税人:年应征增值税销售额500万元及以下。

一般纳税人:年应征增值税销售额超过500万元。

即使小规模年销售额不能达到规定标准的,只要符合会计核算的制度规定,也可申请登记为一般纳税人。

根据以上表格,找到自己对应的增值税纳税人类型。

套用餐饮行业,这缴纳增值税时,小规模税率为3%;一般纳税人税率为6%。那一般纳税人的税率高,就一定多交税吗?不一定的!

3

分清纳税人缴纳哪些税种

企业是需要缴纳相关的税的,不同类型的企业缴纳的税是不一样的。那有哪些税类呢?

1、商品和劳务税类:增值税、消费税、关税;

2、所得税类:企业所得税、个人所得税;

3、财产、行为税类:房产税、车船税、印花税、契税;

4、资源税类:资源税、土地增值税、城镇土地使用税;

5、特定目的税类:城市维护建设税、车辆购置税、烟叶税、船舶吨税、耕地占用税。

以上这么多税种,对于餐饮业而言,除去不常发生的的税种外,需要重点关注者3种:增值税、企业所得税、个人所得税。

那么如何缴纳增值税?

一般纳税人:增值税=销项×相应税率-进项×相应税率

小规模纳税人:增值税=销项×3%

注意:小规模纳税人发生增值税应税销售行为,合计月销售额未超过15万元(以1个季度为1个纳税期的,季度销售额未超过45万元,下同)的,免征增值税。

简单举个例子来看。

【例1】涛哥餐饮店为一般纳税人,税率为6%。该餐饮店以90万的价格购进一批原材料,然后以100万出售。那么该餐饮店应缴纳增值税为多少?

应缴增值税: (100-90)×6%=0.6万

如果该餐饮店为小规模纳税人,则需要缴纳的增值税为100×3%=3万。

由此可见,并不是税率越少越好,而需要根据大家的整体综合选择。

4

税收优惠政策

1、免征增值税

疫情期间对纳税人提供公共交通运输服务、生活服务、以及为居民提供必需生活物资快递收派服务取得的收入,免征增值税。

生活服务,包括餐饮服务。对专营餐饮的纳税人,2020年收入全面增值税,对同时兼营餐饮服务和其他业务的纳税人,就其发生餐饮服务的收入免征增值税。

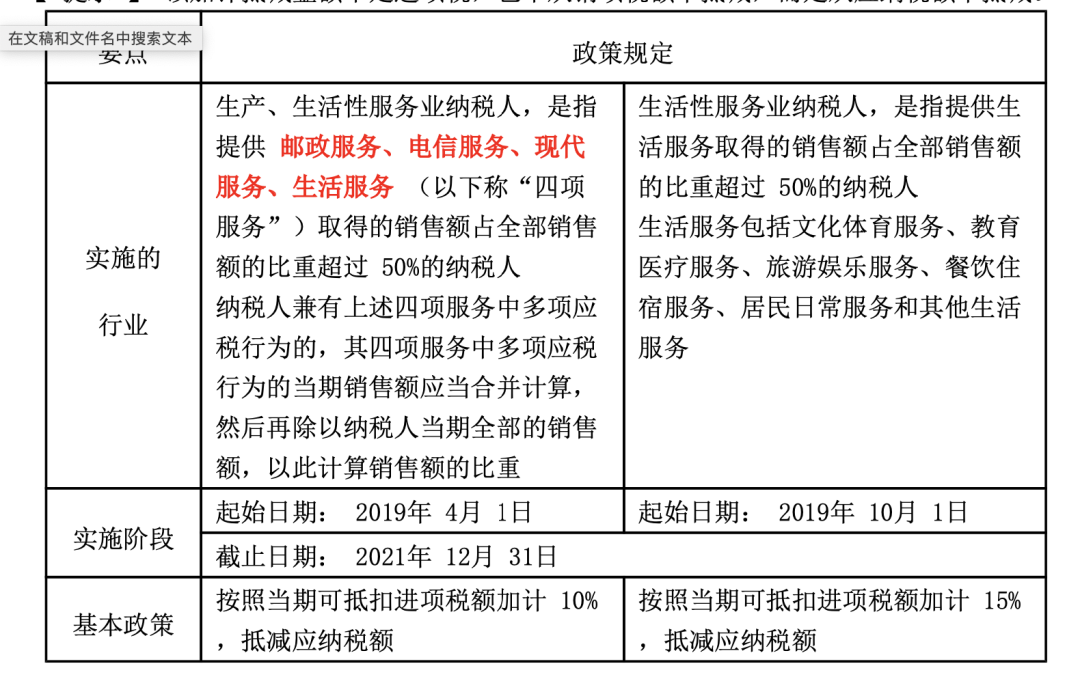

2、增值税加计抵减

可能有小伙伴不知道加计抵减是什么,在这里给大家简单解释一下。

加计抵减是仅针对一般纳税人的一项政策,在这里针对性介绍餐饮服务,在2019年10月1日至2021年12月31日期间,在抵扣进项税额时,可加计15%,用于抵减应纳税额。

同样用上方的【例1】来讲。

抵减前应纳增值税=(100-90)×6%=6000元;

加计抵减额=0.6万×15%=900元;

当期应纳增值税=6000-900=5100元。

3、免征企业所得税

符合不征税收入条件企业因疫情防控取得的政府补助。

4、企业所得税最长结转年限由5年延长至8年

对受疫情影响较大的交通运输、餐饮、住宿、旅游等四大困难行业企业2020年度发生的亏损,最长结转年限由5年延长至8年。

5、企业所得税资产损失允许扣除

企业因受疫情影响发生的各项资产损失,减除责任人赔偿和保险赔款后的余额,依照国务院财政、税务主管部门的规定扣除。

注意:避税是指纳税人在不违反税法规定的前提下,将纳税义务减至最低限度的行为。

5

合理合规避税方法

通过上述讲到餐饮业缴纳哪些税种和税收优惠政策外,对于一般纳税人来说,三哥再教你两招合法合理避税的方法,仅供学习。

1、向正规供应商采购原材料并要进项发票用于抵扣

“以票控税”的税时代,企业所有支出都应取得合法发票,否则不能税前抵扣。

实际上,餐饮业的一般纳税人购进的进项票有很多,包括:固定资产、农产品、房租、水电费、烟酒、锅碗瓢盆、食用油、各类调味料、服务等,只要取得合法发票,都可抵扣进项。

因此,对于餐饮业一般纳税人而言,要完善财务制度,向正规供应商采购原材料并要进项发票用于抵扣,最终整体税负会降低。

2、采购农产品的进项抵扣有技巧

餐饮业每天大量采购蔬菜、肉、鸡蛋等,很多企业是直接向农户采购,而农户没票,企业如何才能进项抵扣?

企业可到税局申请“收购发票”,如果批准,可以按买价的9%抵扣进项,省了不少钱呢。税局审批很严,这需要企业注意以下三点:

1)向农民转账,不要用现金

2)带上农户身份证,以证明农民身份;

3)做好日常采购台账

餐饮业向农业合作社采购自产农产品,也可做进项抵扣。如果向小规模取得专票,也可按不含税金额的9%抵扣进项。

政策依据:

《关于加强农产品增值税抵扣管理有关问题的通知》的规定:

农产品收购企业向农民个人收购免税农产品的,可自行开具收购发票,向其他单位和个体经营者收购的,必须按规定向售货方索取发票。

农产品收购发票,只限本县(市、区)范围内开具;设区的市是否可以市区跨区开具使用发票,由所在市国税局确定。根据文件规定,外县的蔬菜加工厂向农民个人收购免税农产品时,加工厂应向收购地税务机关出示“外出经营活动税收管理证明”,并申请领购“农业产品收购统一发票”

此外,无论是一般纳税人还是小规模,还有其他避税方法,如下一一分享给大家~

1、缩短固定资产折旧年限

餐饮企业可通过缩短固定资产的折旧年限、选择器具损毁摊销方法,增加前期费用摊销金额,以减轻税收负担。

2、充分列支成本费用

税率固定,要减少纳税,就要减少应纳税的所得额。应纳税所得额=企业收入总额-相关成本、费用、税金和损失等。收入既定时,在遵守财务会计准则和税收制度规定的前提下,可尽量增加准予扣除的项目,减少计税依据。

3、利用起征点避税

我国税法规定对有些个体经营户每月销售收入或服务收入达不到规定起征点的,可免于征收增值税和所得税。

因此对于一些小的餐饮店,应尽可能通过合法形式使服务收入控制在起征点以下,以便避税。

4、利用优惠税率避税

企业的规模不同,在征收企业所得税时所采用的税率也不同,因此餐饮业应考虑所处地的环境、人口、消费水平等情况,选择临界点规模,以享受优惠税率,达到合理避税的目的。

5、用残疾人员工可享受税收优惠

餐饮企业可以通过雇佣聋哑人、轻微残疾人等不影响工作质量的人来享受国家减税政策。

根据《促进残疾人就业增值税优惠政策管理办法》规定,企业安置残疾人就业,国家在税费方面对企业实行优惠。具体来说,安置的每位残疾人每月可退还的增值税具体限额,由每人每年减征月最低工资标准的4倍确定。

6、用下岗员工可享受优惠

国家对于招聘使用下岗职工企业,在税方面的优惠政策是:企业当年新招用持《再就业优惠证》人员,并与其签订一年以上劳动合同,同时依法为其缴纳社会保险费的,按实际招用人数,依次扣减增值税、城市维护建设税、教育费附加、地方教育费附加和企业所得税。

7、安置转业军人可享优惠政策

餐饮企业,如果当年新安置自谋职业的城镇专业军人达到职工总数的30%以上,并与其签订一年以上的劳动合同,经过县级以上民政部门认定,税务机关审核,可在三年内免缴城市维护建设税、教育费附加。

以上关于业务招待费相关财税处理和风险以及税务筹划和纳税填报,你都掌握了吗?

本文来源:财税刘三哥

- 1117 人看过