小型微利企业在市场经济中,起着重大作用,但是,再大的作用,也得是咱们企业员工进行各种操作,操作时就避免不了遇到各种问题,这不,服宝把微课堂--小型微利企业所得税优惠政策的新新变化这个主题,结束后的答疑环节问题进行整理并形成了一个文档,请各位有需要的朋友参考吧!

问:小微企业各个标准是不是只要一个超过了就不能享受优惠了?

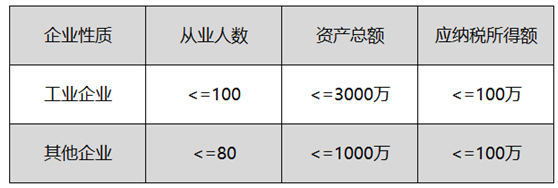

答:三个指标如下:

在居民企业和非限制和禁止行业的前提下,以上三个指标都不能超,必须同时满足才能享受。

2.问:只有资产总额这个指标,超过标准后可以调整么?应纳税所得额超过100万没办法调整吧?

答:资产负债表中的右半部分和左半部分同时调减即可。例如:资产和负债同时调减,比如归还借款,支付债务等;资产和权益同时调减,比如分配股利。

应纳税所得额是在会计利润基础上调整“调整项”后得到的,如果调整后超了100万那确实是没有办法再调了,因为它本身就是调后的最终数字。

3.问:只要符合标准的小微企业,不管利润是多少都可以按企业所得税“10%”的税率享受优惠?

答:符合小型微利企业条件的,简单的说,企业所得税是按“10%”计算并缴纳。但是,小型微利企业的条件是:在居民企业及非限制和禁止行业的前提下,有三个指标(指标见第1个问题),每一个都要符合才能享受优惠政策;另外不要把“会计利润”与“应纳税所得额”混淆。会计利润是按照会计准则核算的口径得到的(简单的说就是利润表上的),而应纳税所得额是按照税法的要求对会计利润进行调整得到的。

4.问:汇算清缴前符合标准,汇算清缴后超标了,之前少缴的税款,还得补上吧?

答:是的。因为以前季度是按照小型微利企业优惠政策预缴的,年度汇算清缴时要汇总年度的数据重新界定,如果不符合小型微利企业优惠政策测的话,之前少交的要补交。

5.问:计算应税所得额时,研发费按实际发生金额入账,汇算清缴时再调整,是吗?

答:研发费用平时是按实际发生金额入账的,汇算清缴时再调整(符合规定的可加计扣除)。另外,研发费用是要设辅助账核算的,核算不清楚的不能加计扣除。

6.问:其他企业一般都不会特意去做个研发费的科目吧?

答:其实,无论哪种企业,为了数据清晰、准确、可读、有参考性,都应当把各种收入、成本、费用分开,此时就可以采用增加明细科目的方法,当然也可以设置辅助账。另外,如果您的公司研发费用可以加计扣除的话,必须按照税局要求进行辅助核算,资料留存备查。

7.问:研发费用加计扣除是啥意思?

答:通常所说的加计扣除是指研发费用的加计扣除。比如:符合要求的研发费用实际发生额100万,符合按照175%比例加计扣除的条件,那么,汇算清缴的时候,就是可按175(100*175%)万做税前扣除。

8.问:小微企业的界定标准,是指所有收入十万以下吗,含利息收入吗?

答:小型微利企业的界定标准对“收入”是没有任何规定的。收入是计算应纳税所得额(或会计利润)的基础。而会计利润调整成为应纳税所得额的调整项里就有“收入”部分的调整:其中,免税收入和不征税收入是不需要纳税的,也就是说要调减应纳税所得额。你说的利息收入比较宽泛,如果是国债利息收入就不征税要调减。

9.问: 加计扣除只是高科技企业才享受,一般企业能享受吗?

答:不是只有高新科技企业才有研发费用的加计扣除,是有研发费用的所有企业(除烟草制造业、住宿和餐饮业、批发和零售业、房地产业、租赁和商务服务业、娱乐业、财政部和国家税务总局规定的其他行业外。具体见财税【2015】119号及国税总局公告【2015】97号)都适用加计扣除。之前,只有“科技型中小企业”按照175%加计扣除。最近消息,将范围扩大到“所有企业”都适用175%的加计比例。

10.问:如果公司给员工全部报销社保,个人的那部分公司也负担,这种情况所得税用不用调整?

答:按照规定社保个人部分是由员工个人承担,如果公司给员工承担,那么这部分不属于合理的工资费用,所以不能税前扣除,需要调增应纳税所得额。

11.问:二级建造师的转注费,公司报销怎么入账?入什么科目?没有发票

答:建议提供办理此业务的费用发票,根据发票内容计入相关的费用科目。也有部分企业将这些人员作为兼职人员,编制入工资表入账。

12.问:我们公司享受西部大开发政策,17年预交是按25%交的,汇算清缴是按15%,但是到目前为止还没有去备案,多交的部分可以申请退税吗?

答:享受特殊政策要根据当地税务要求,如果税务要求备案而企业没有备案,通常是不能享受特殊政策的。建议去备案,备案后再与税局沟通目前的情况及下一步能否退税。

课程内容回放链接请点击:【小型微利企业所得税优惠政策的新新变化】

版权声明:本网站发表的全部原创内容(包括但不限于文字、视频、图片等)著作权均归会计家园所有。未经授权许可,观众用户不得以任何载体或形式使用当前的内容。